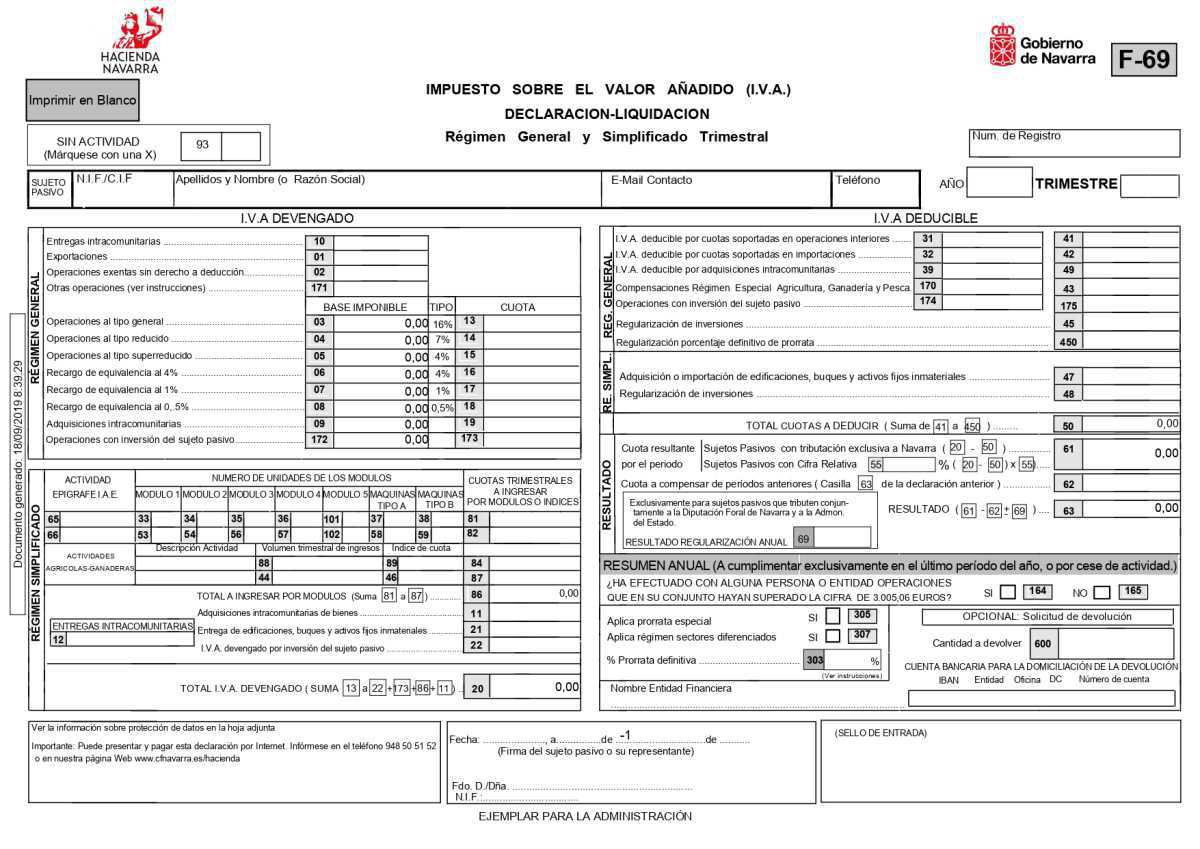

GUÍA RÁPIDA PARA LA CONFECCIÓN DEL MODELO F69

EN RÉGIMEN GENERAL (IVA: DECLARACIÓN- LIQUIDACIÓN TRIMESTRAL)

IVA: Régimen general: Modelo F69

A quién se aplica: A todos aquellos empresarios o profesionales a los que no sea de aplicación ninguno de los “Regímenes especiales” del IVA, (por no cumplir los requisitos para acogerse a ellos, o por haber renunciado a los mismos).

Cómo rellenar el impreso:

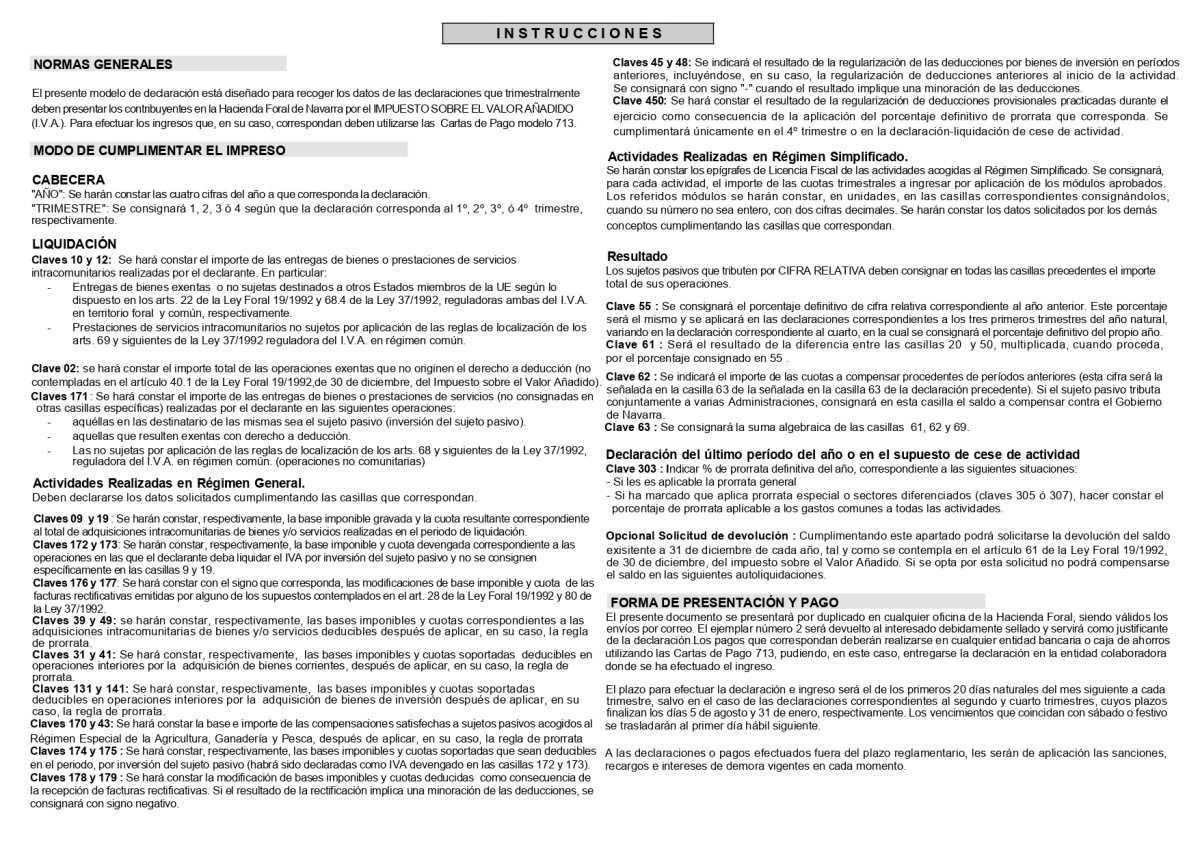

CABECERA: Corresponde a datos personales del SUJETO PASIVO, al AÑO y al TRIMESTRE al que queremos hacer referencia (1T, 2T, 3T ó 4T).

PARTE SUPERIOR IZQUIERDA (donde en horizontal se puede leer: RÉGIMEN GENERAL): Corresponde al I.V.A. DEVENGADO. Las casillas más usuales son:

a) CASILLA 03 correspondiente a la BASE IMPONIBLE = Será el resultado de sumar todas las facturas emitidas en el Trimestre correspondiente sin tener en cuenta el 21% IVA. En el caso de haber emitido las facturas al 10% o al 4% las Casillas a rellenar serán la 04 y 05 respectivamente.

b) CASILLA 13 correspondiente a la CUOTA del Impuesto = Será el resultado de sumar los IVAs de todas las facturas emitidas en el Trimestre correspondiente. En el caso de haber emitido las facturas al 8% o al 4% las Casillas a rellenar serán la 14 y 15 respectivamente.

c) En caso de realizar otro tipo de operaciones tales como entregas intracomunitarias, exportaciones, adquisiciones intracomunitarias u operaciones con inversión del sujeto pasivo, lea atentamente las Instrucciones que figuran en el reverso del impreso.

d) CASILLA 20= Será el resultado de sumar las Casillas 13, 14, 15, 16, 17, 18, 19, 173 y 177. Tenga en cuenta que la Casilla 177 deberá utilizarla en el caso de que se rectifiquen facturas emitidas anteriormente por usted. Si sólo hemos completado la Casilla 13 se trasladará este mismo importe a la Casilla 20.

PARTE SUPERIOR DERECHA (donde en horizontal se puede leer: REG. GENERAL):

Corresponde al I.V.A. DEDUCIBLE. Las casillas más usuales son:

a) CASILLA 31 correspondiente a la BASE IMPONIBLE= Será el resultado de sumar todas las facturas recibidas:

- en el Trimestre correspondiente, y

- pueden incluirse aquellas facturas recibidas que no fueron introducidas en declaraciones-liquidaciones en los 4 años anteriores (plazo que se computa desde el nacimiento del derecho a deducir).

Excepción: las facturas correspondientes a bienes de inversión se reflejan en la CASILLA 131 (y no en la 31). En el caso del IVA devengado no haremos distinción entre los diferentes tipos de IVA debiendo sumar las bases de todas las facturas recibidas.

b) CASILLA 41 correspondiente a la CUOTA del Impuesto = Será el resultado de sumar los IVAs de todas las facturas recibidas:

- en el Trimestre correspondiente, y

- pueden incluirse aquellas facturas recibidas que no fueron introducidas en declaraciones-liquidaciones en los 4 años anteriores (plazo que se computa desde el nacimiento del derecho a deducir).

Excepción: las facturas correspondientes a bienes de inversión se reflejan en la CASILLA 141 (y no en la 31).

En este caso tampoco haremos distinción entre los diferentes tipos de IVA debiendo sumar las cuotas de IVA ya sean al 21%, al 10% o al 4%.

Nota importante: Recuerde que la adquisición de vehículos así como los gastos relacionados con los mismos se deducen al 50%, salvo prueba en contrario Además, no podrán deducirse los bienes o servicios que no se afecten directa y exclusivamente a la actividad empresarial o profesional.

c) En caso de realizar otro tipo de operaciones tales como pago de compensaciones a empresarios incluidos dentro del REAGP, adquisiciones intracomunitarias u operaciones con inversión del sujeto pasivo, lea atentamente las Instrucciones que figuran en el reverso del impreso. Atención: no confundir “operaciones con inversión del sujeto pasivo” con “adquisición de bienes de inversión”. Cuando compremos un bien de inversión (bienes destinados a ser utilizados por un periodo superior a 1 año y cuyo valor de compra supere los 3.005,06 euros: inmuebles, maquinaria, etc. la base y el IVA figurarán en las Casillas 131 y 141 respectivamente.

d) CASILLA 45 correspondiente a la Regularización de inversiones: Esta casilla:

- se rellena SÓLO en el 4º Trimestre de cada año, y

- únicamente cuando entre el porcentaje de deducción definitivo correspondiente el año de la compra y el correspondiente a cada uno de los 4 años naturales siguientes a la adquisición de bienes de inversión (9 años en el caso de terrenos o edificaciones), exista una diferencia de más del 10%

e) CASILLA 50= Será el resultado de sumar las casillas 41, 141, 42, 49, 43, 175, 179, 45 y 450. Tenga en cuenta que la Casilla 179 deberá utilizarla en el caso de que se rectifiquen facturas recibidas anteriormente por usted. Si sólo hemos completado la Casilla 41 se trasladará este mismo importe a la Casilla 50.

PARTE MEDIA DERECHA: (donde en horizontal se puede leer: RESULTADO):

a) CASILLA 61= Será la diferencia entre la Casilla 20 y la 50

b) CASILLA 62= Únicamente se rellenará, si el importe de la Casilla 63 del Trimestre anterior fue negativo.

c) CASILLA 63= Será la diferencia entre la Casilla 61 y la 62. Si en virtud de los establecido en la letra b) anterior no corresponde rellenar la casilla 62, el importe de la 61 se trasladará a la 63. Si la cuantía resultante es positiva, este importe será el que el sujeto pasivo deba pagar en su Caja o Banco mediante la carta de pago correspondiente (modelo 713).

PARTE INFERIOR DERECHA: RESUMEN ANUAL: Nota Importante: se rellenará exclusivamente en el último periodo del año (4º Trimestre) o por cese de la actividad. Dentro de él podemos distinguir 3 partes:

1- Pregunta sobre operaciones de más de 3.005,06 euros: Será de obligatorio cumplimiento para todos los sujetos pasivos debiendo completar las casillas 164 ó 165.

2- Prorrata: También será de obligatorio cumplimiento pero únicamente para todos aquellos empresarios o profesionales que apliquen prorrata general, especial o tengan sectores diferenciados de actividad. En caso de cumplimentar este apartado leer atentamente las Instrucciones que figuran en el reverso del impreso.

3- Solicitud de devolución: Es opcional y podrá completarse en el caso de que el sujeto pasivo tenga saldo a su favor a 31 diciembre de cada año (o en la fecha de cese de la actividad). Si no se opta por la devolución de dicho saldo podrá compensarlo en periodos posteriores.

En nuestra asésoria en ubicada en Pamplona le ayudaremos con cualquier duda que tenga sobre el módelo. Especializados para en asesoramiento a Pymes y autonomos en todo tipo de sectores: Hosteleria, Comercio, Construcción, Servicios.

Si quiere consultar cualquier otro modelo acceda a nuestra Guía de las presentaciones trimestrales en Navarra.

| Blog | Fiscal | Laboral | Mercantil | Ayudas |

|---|

| Hostelería | Construcción | Fontanería |

| Mantenimiento | Mobiliario | Peluquerías |

| Estética | Renovables | N. Tecnologias |

| Start Up | Supermercados | Diseñadores |

| Informática | Médicos | Arquitectos |

| Ingenieros | Comercios | Enseñanza |

| Llamanos | Enviar Email |