GUÍA RÁPIDA PARA LA CONFECCIÓN DEL MODELO 130

EN RÉGIMEN GENERAL (IRPF: PAGO FRACCIONADO TRIMESTRAL)

IRPF: Régimen de estimación directa: Modelo 130.

A quién se aplica: A todos aquellos empresarios o profesionales a los que no sea de aplicación el Régimen de estimación objetiva en el IRPF (módulos de renta) por cualquier motivo (incumplimiento de los requisitos para poder tributar por módulos, renuncia, o por propia elección del sujeto pasivo).

Se exceptúan de la obligación de presentar el

Modelo 130 en Régimen de estimación directa:

a) Los empresarios, por las actividades en las que apliquen el régimen de estimación objetiva por no haber renunciado ni estar excluidos de las mismas.

b) Las personas o entidades calificadas como emprendedoras según la Disposición adicional cuadragésimo cuarta del Texto Refundido de la Ley Foral del IRPF.

c) Los sujetos pasivos por las actividades agrícolas, ganaderas, forestales, de transporte de mercancías por carretera o de servicio de mudanzas sometidas a retención.

d) Los sujetos pasivos cuyos rendimientos netos del total de las actividades empresariales y profesionales en el penúltimo año anterior al de los pagos fraccionados no superen los 6.500 euros.

e) Aquéllos cuyo pago fraccionado trimestral resultante de la aplicación de la primera modalidad sea inferior a 100 euros.

NOTAIMPORTANTE: Quienes reciban la “Propuesta de autoliquidación de PAGOS FRACCIONADOS a cuenta del IRPF” que Hacienda Tributaria de Navarra remite antes del 31 de marzo de cada año y que contiene los importes a ingresar correspondientes a todos los trimestres de ese ejercicio, deben seguir las indicaciones que se señalan en la misma.

Esta propuesta de autoliquidación se considerará confirmada con el pago de la totalidad de la deuda o la presentación dentro de cada uno de los respectivos plazos de una solicitud de aplazamiento de la misma.

Si, por el contrario, se presente una autoliquidación de pago fraccionado en plazo, esto

supone la exclusión del sistema de propuestas para siempre, salvo revocación posterior. Si la

autoliquidación se presenta en soporte papel y el sujeto pasivo desea dejar sin efecto la orden de domiciliación incluida en la propuesta, deberá comunicarlo a su entidad colaboradora para que ésta proceda al rechazo del recibo de domiciliación.

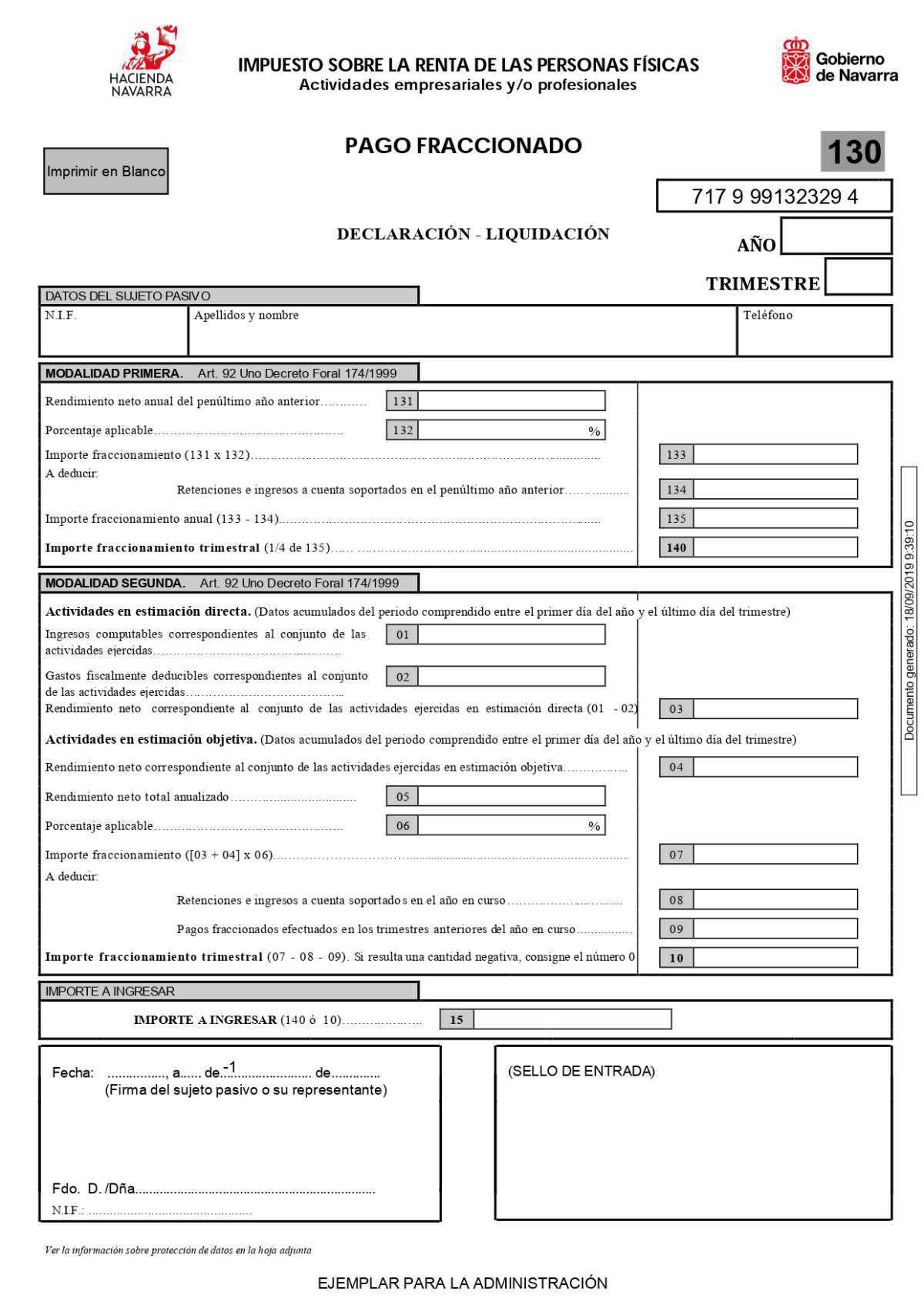

CÓMO RELLENAR EL MODELO 130:

CABECERA:

Se consignarán los datos personales del obligado a presentar, así como el AÑO (se harán constar las cuatro cifras del mismo) y TRIMESTRE (se consignará 1T, 2T, 3T o 4T según que la declaración corresponda al primer, segundo, tercero o cuarto trimestre, respectivamente)

MODALIDAD:

Dentro del Modelo 130 se debe optar entre una de las 2 modalidades posibles:

MODALIDAD PRIMERA

Sólo se puede hacer uso de esta modalidad a partir del 3er año de actividad, la cual, tendrá carácter automático, salvo que los sujetos pasivos opten por la segunda en la autoliquidación correspondiente al primer trimestre del año. Para ello, deberán cumplimentar el apartado modalidad segunda del presente modelo y presentar la declaración dentro del plazo establecido para presentar el primer trimestre, aunque no resulte cantidad a ingresar en esa segunda modalidad.

MODALIDAD SEGUNDA.

Esta modalidad es obligatoria para los sujetos pasivos que inicien actividad empresarial o profesional, tanto en el año de inicio como en el siguiente y aunque su resultado sea igual a 0,00 euros.

La elección de una modalidad u otra, una vez hecha, será de aplicación obligatoria a los restantes trimestres de ese año. Del mismo modo, el cambio de modalidad de primera a segunda fuera del periodo de presentación del primer trimestre no tendrá ningún efecto, debiéndose presentar todas las autoliquidaciones del año en modalidad primera.

MODALIDAD PRIMERA:

Casilla 131: se consignará la totalidad de los Rendimientos netos de todas las actividades empresariales del penúltimo año anterior.

Por ejemplo, tratándose de PAGOS FRACCIONADOS correspondientes al año

2015, el rendimiento neto anual que debe reflejarse es el del año 2013.

Casilla 132: se debe introducir el porcentaje que corresponda en función delRendimiento introducido en la Casilla 131:

| Rendimientos netos totales anuales (€) | Porcentajeaplicable |

| Entre 6.500 y 12.000 | 6% |

| Entre 12.001 y 24.000 | 12% |

| Entre 24.001 y 36.000 | 18% |

| Superiores a 36.000 | 24% |

Los sujetos pasivos pueden aplicar en cada uno de los PAGOS FRACCIONADOS porcentajes superiores a los indicados.

Casilla 133: será el resultado de multiplicar la Casilla 131 por la Casilla 132.

Casilla 134: en ella deben introducirse las Retenciones e Ingresos a cuenta soportados en el penúltimo año anterior (Casillas 162, 265 y 2335 de la declaración de Renta del ejercicio de 2013)

Casilla 135: será el resultado de restar a la Casilla 133, la Casilla 134.

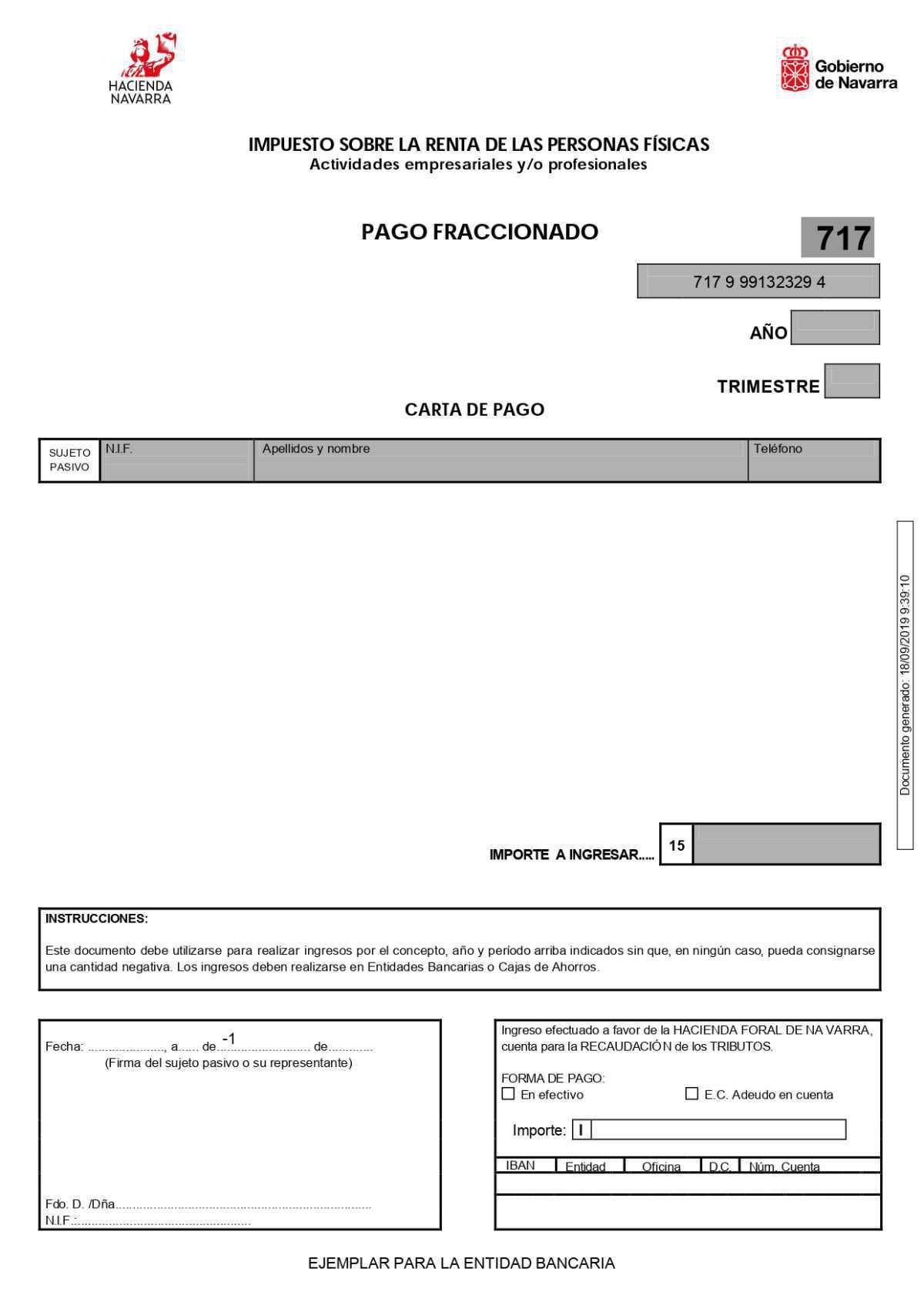

Casilla 140: resultado de dividir la Casilla 135 entre 4, para calcular lo correspondiente a cada uno de los trimestres del año. Ésta cifra se trasladará a la Casilla 15 que refleja el IMPORTE A INGRESAR mediante la carta de pago modelo 717.

MODALIDAD SEGUNDA

Habrá que cumplimentar la parte correspondiente a Actividades en estimación directa: (Casillas 01, 02 y 03)

En primer lugar es importante tener en cuenta que, a efectos de determinar un importe anual, los ingresos y gastos correspondientes a cada uno de los trimestres que vayamos a presentar, se van acumulando sucesivamente a los anteriores, de forma que

1er Trimestre = Comprende los meses desde enero hasta marzo (3 meses).

2º Trimestre = Comprende los meses desde enero hasta junio (6 meses).

3er Trimestre = Comprende los meses desde enero hasta septiembre (9 meses).

4º Trimestre = Comprende los meses desde enero hasta diciembre (12 meses).

Es decir, los importes a computar corresponderán al período comprendido entre el día 1 de enero y el último día del trimestre al que corresponda la declaración.

Los ingresos se consignarán en la casilla 01 y los gastos en la 02 . El Rendimiento neto será la diferencia entre las casillas 01 y 02 .

Los importes que deben incluirse en las restantes casillas se explican en los

siguientes ejemplos:

EJEMPLO 1 (actividad que comprende todo el año, desde el 1 de enero hasta el 31 de diciembre) y

EJEMPLO 2 (en el que supondremos que se inicia una actividad con posterioridad al 1 de enero o finalización antes del 31 de diciembre).

EJEMPLO 1:

Una vez calculados los ingresos computables (casilla 01) y los gastos deducibles (casilla 02) y obtenido por diferencia entre ambos el Rendimiento neto (casilla 03) , si resulta que éste es negativo, se consignará un “0” en las casillas 07 , 10 y 15 .

Si, por el contrario, el resultado de la casilla 03 es positivo, deberá calcularse el importe del Rendimiento neto total anualizado que se señalará en la casilla 05 . Este importe se determinará realizando las siguientes multiplicaciones:

1er Trimestre: Resultado de la casilla 03 * 1

2º Trimestre: Resultado de la casilla 03 * 2

3er Trimestre: Resultado de la casilla 03 * 4/3

4º Trimestre: Resultado de la casilla 03 * 1Si el resultado obtenido de estas operaciones es inferior a 6.500 euros, se consignará un “0” en las casillas 07 , 10 y 15 .

Si el resultado es superior a 6.500 euros, en la casilla 06 se indicará el porcentaje que corresponda de la siguiente tabla:

| Rendimientos netos totales anuales (€) | Porcentajeaplicable |

| Entre 6.500 y 12.000 | 6% |

| Entre 12.001 y 24.000 | 12% |

| Entre 24.001 y 36.000 | 18% |

| Superiores a 36.000 | 24% |

NOTA: En el caso de que durante el año el sujeto pasivo realice actividades en estimación directa y actividades en estimación objetiva, la casilla 05 será la suma de las casillas 03 y 04 calculadas, según las indicaciones contenidas en los manuales publicados en esta Web.

EJEMPLO 2: Empresario o profesional que inicia su actividad el día 15 de marzo del

2015. Sus datos económicos son los siguientes:

|

|

INGRESOS | GASTOS DEDUCIBLES | RETENCIONES SOPORTADAS |

| 1º Trimestre (del 15 al 31 de marzo) | 400 | 320 | 60 |

| 2º Trimestre (del 1 abril al 30 de junio) | 1.500 | 250 | 0,00 |

| 3º Trimestre ( del 1 julio al 30 de septiembre) | 3.730 | 260 | 0,00 |

| 4º Trimestre (del 1 octubre al 31 de diciembre) | 7.700 | 310 | 255 |

Forma de rellenar el Impreso correspondiente al 1º Trimestre:

Casilla 01: Se consignará la TOTALIDAD de los ingresos obtenidos (acumulados) por TODAS las actividades empresariales y/o profesionales en el periodo comprendido entre el primer día de la actividad y el último día del trimestre al que corresponda la declaración: 400 euros.

Casilla 02: Se indicarán los gastos soportados (acumulados) en el mismo periodo referido en la Casilla 01: 320 euros.

Casilla 03: Es el Rendimiento neto correspondiente al conjunto de las actividades ejercidas en estimación directa y se obtiene calculando la diferencia entre los ingresos y los gastos del trimestre correspondiente: 03 = 01 02: 400 320 = 80 euros.

Casilla 05: Corresponde al rendimiento anualizado. La forma de calcularlo es la siguiente: una vez que tenemos la Casilla 03 debemos elevarla al año. Una manera sencilla de hacerlo es:

1º) Calcular el Rendimiento neto diario:

En nuestro caso: 80 euros en 17 días: 80 / 17 = 4,71 euros día.

2º) Elevarlo al año (días del año que va a trabajar: 292): 4,71 x 292 = 1.374,12 euros será el Rendimiento anualizado.

NOTA: para este cálculo se deben incluir todos los días, incluidos fines de semana y festivos.

Casilla 06: Es el porcentaje aplicable en función del resultado obtenido en la Casilla 05 anterior conforme a la siguiente tabla:

| Rendimientos netos totales anuales (€) | Porcentajeaplicable |

| Entre 6.500 y 12.000 | 6% |

| Entre 12.001 y 24.000 | 12% |

| Entre 24.001 y 36.000 | 18% |

| Superiores a 36.000 | 24% |

En nuestro ejemplo, como el resultado es inferior a 6.500 euros, indicaremos un 0% en el porcentaje y un cero en las casillas 07 , 10 y 15 .

Casilla 07: Importe del fraccionamiento: se obtiene multiplicando la Casilla 03 por la Casilla 06 . En nuestro ejemplo: 80 x 0% = 0,00 euros.

Casilla 08: Sumamos todas las retenciones practicadas correspondientes al 1erTrimestre: En nuestro ejemplo hemos supuesto que son: 60 euros.

Casilla 09: Pagos fraccionados efectuados en los Trimestres anteriores del año en curso. En este caso, como estamos en el Trimestre 1º será: 0,00 euros.

Casilla 10 : Es el resultado de restar al importe obtenido en la Casilla 07 los consignados en las casillas 08 y 09. Si resulta una cantidad negativa, se debe consignar el número 0. 0,00 – 60 – 0,00 = – 60,00; luego pondríamos: 0,00 euros.

Forma de rellenar el Impreso correspondiente al 2º Trimestre:

IMPORTANTE: debemos recordar que los importes son acumulados.

Casilla 01: = (400 + 1.500) = 1.900 euros.

Casilla 02:= (320 + 250) = 570 euros.

Casilla 03: = (1.900 – 570) = 1.330 euros.

Casilla 05: Tal y como hemos explicado en el 1er Trimestre: elevamos al año:

1º) Calcular el Rendimiento neto diario:

En nuestro caso: 1.330 euros en (17 + 30 + 31 + 30 = 108) 108 días:

1.330 / 108 = 12,31 euros día.

2º) Elevarlo al año: 12,31 x 292 = 3.595,93 euros será el Rendimiento anualizado.

Casilla 06: Aplicando la tabla indicada en el Trimestre 1º, al ser el importe de la

Casilla 05 menor que 6.500 euros, indicamos otra vez un 0% y un cero en las casillas07 , 10 y 15

Casilla 07: Importe de 03 multiplicado por % de 06 . 80 x 0% = 0,00 euros Casilla 08: Suma de Retenciones soportadas en trimestres 1º y 2º: 60 + 0 = 60 euros. Casillas 09, y 10 ; Deberán ser consignadas a 0, por las mismas razones explicados en

el Trimestre 1º y por los datos económicos que hemos supuesto para este ejemplo.

Forma de rellenar el Impreso correspondiente al 3er Trimestre:

Casilla 01: = (400 + 1.500 + 3.730) = 5.630 euros.

Casilla 02:= (320 + 250 + 260) = 830 euros.

Casilla 03: = (5.630 – 830) = 4.800 euros.

Casilla 05: Tal y como hemos explicado en el 1er Trimestre, elevamos al año:

1º) Calcular el Rendimiento neto diario:

En nuestro caso: 4.800 euros en (108+ 31 + 31 + 30 = 200) 200 días:

4.800 / 200 = 24,00 euros día.

2º) Elevarlo al año: 24,00 x 292 = 7.008,00 euros será el Rendimiento anualizado.

Casilla 06: Aplicando la tabla indicada en el Trimestre 1º, al estar el importe de laCasilla 05 entre 6.500 y 12.000 euros, indicamos esta vez un 6%.

Atención, este porcentaje SIEMPRE se aplica sobre la Casilla 03.

Casilla 07: Casilla 03 x Casilla 06 = 4.800 x 6% = 420,92 euros.

Casilla 08: Suma de Retenciones soportadas en trimestres 1º, 2º y 3º: (60 + 0 + 0) = 60 euros.

Casilla 09: Como ni en el 1er Trimestre ni en el 2º hemos obtenido un resultado positivo, no corresponde poner cantidad alguna: 0,00 euros.

Casilla 10: Es el resultado de restar a la Casilla 07, la 08 y 09: (420,92 – 60 – 0) = 360,92 euros.

Este importe será el que el sujeto pasivo deba pagar en su entidad bancaria mediante la carta de pago modelo 717.

Forma de rellenar el Impreso correspondiente al 4º Trimestre:

Casilla 01: = (400 + 1.500 + 3.730 + 7.700) = 13.330 euros.

Casilla 02:= (320 + 250 + 260 + 310) = 1.140 euros.

Casilla 03: = (13.330 – 1.140) = 12.190 euros.

Casilla 05: Tal y como hemos explicado en el 1er Trimestre, elevamos al año:

1º) Calcular el Rendimiento neto diario:

En nuestro caso: 12.190 euros en (200 + 31 + 30 + 31 = 292) 292 días:

4.800 / 292 = 41,75 euros día.

2º) Elevarlo al año: 41,75 x 292 = 12.190 euros será el Rendimiento anualizado. (Lógicamente la Casilla 03 y la 05 coinciden en el último Trimestre.)

Casilla 06: Aplicando la tabla indicada en el Trimestre 1º, al estar el importe de la Casilla 05 entre 12.000 y 24.000 euros aplicaremos un 12%.

Este porcentaje, recordemos, SIEMPRE se aplica sobre la casilla 03.

Casilla 07: Casilla 03 x Casilla 06 = 12.190 x 12% = 1.462,80 euros.

Casilla 08: Suma de Retenciones practicadas: (60 + 0 + 0 + 255) = 315 euros.

Casilla 09: Ni en el 1er Trimestre ni en el 2º ingresamos ninguna cantidad; pero en el 3er Trimestre sí. El importe de lo que se ingresó figura en la Casilla 10 de la declaración de aquél: 360,92 euros.

Casilla 10: Es el resultado de restar a la Casilla 07, las casillas 08 y 09: (1.462,80 – 315 – 360,92) = 786,88 euros.

Este será el importe a ingresar que el sujeto pasivo deberá pagar en su entidad bancaria mediante la carta de pago modelo 717.

PRESENTACIÓNTELEMÁTICA: La presentación del modelo explicado, es obligatoria para todos aquellos sujetos pasivos incluidos en la Orden Foral 132/2009 (BON 100, de 14 de agosto). En caso de no estar obligado a realizar la prestación por esta vía pero optar por utilizarla, Hacienda Tributaria de Navarra tiene a su disposición las aplicaciones informáticas necesarias para que, de forma sencilla, ágil, gratuita y segura pueda realizar ante esta Administración Tributaria la presentación a través de Internet del modelo 130 explicado en estas instrucciones. Este servicio es válido tanto para empresas como para todos los ciudadanos. Tan sólo necesita un ordenador con conexión a Internet y una firma electrónica.

Si está interesado en ampliar su información no dude en ponerse en contacto con nuestra asesoría de empresas Navarras y autonomos.

Si quiere consultar cualquier otro modelo acceda a nuestra Guía de las presentaciones trimestrales en Navarra.

| Blog | Fiscal | Laboral | Mercantil | Ayudas |

|---|

| Hostelería | Construcción | Fontanería |

| Mantenimiento | Mobiliario | Peluquerías |

| Estética | Renovables | N. Tecnologias |

| Start Up | Supermercados | Diseñadores |

| Informática | Médicos | Arquitectos |

| Ingenieros | Comercios | Enseñanza |

| Llamanos | Enviar Email |