Pese a la relevancia que tiene la nómina tanto desde la optica del empleador como del empleado, seguro que en más de una ocasión te han asaltado las dudas cuando te has puesto a analizarla detenidamente, porque no tenías claros algunos de los conceptos que aparecen en ella. Para que no te vuelva a pasar y puedas entender tu nómina o la de tus trabajadores, esta guía realizada por nuestra asesoria de empresas y autonomos te explica en qué consiste este documento, la información que debe reflejar y sus puntos más importantes

¿Qué es la nómina, formas de entregarla y otras cuestiones?

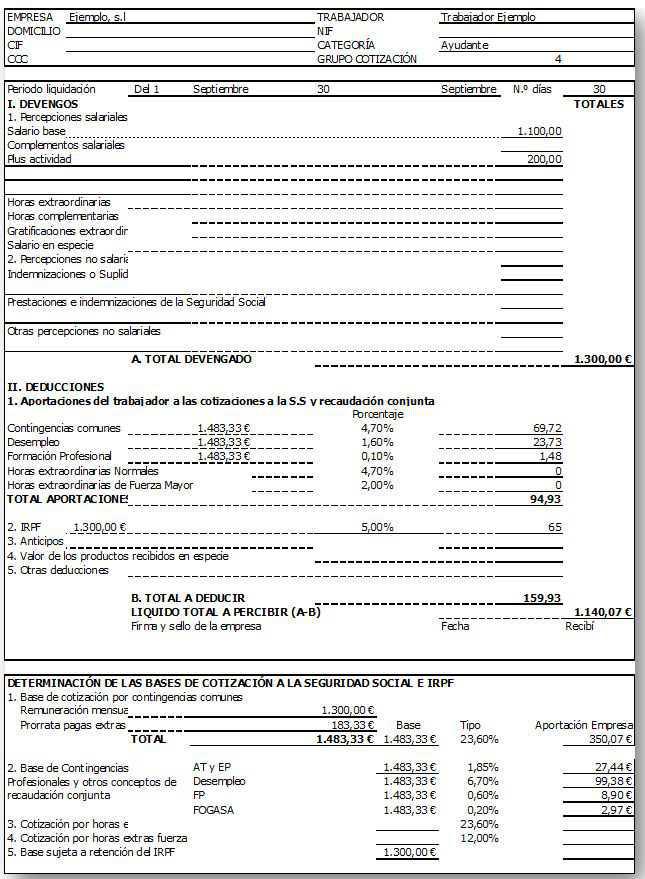

La nómina es un documento de carácter obligatorio que expide la empresa a cada trabajador. En ella, aparecen reflejados una serie de datos sobre la compañía, el tipo de trabajo que se raliza, el periodo al que se refiere, así como diferentes cantidades económicas. Es el recibo del pago de tu salario, pero también el justificante de lo que, como trabajador, has pagado a la Seguridad Social, así como de las retenciones que te han practicado a cuenta del Impuesto sobre la Renta de Personas Físicas (IRPF). Además, al ir completada y firmada por la empresa, es un documento que tiene valor legal en caso de que haya algún problema relacionado con la misma.

1º Partes de la nómina

1.1 Encabezado

La nómina es una factura y, como tal, hay una serie de datos que deben aparecer y que sirven para identificar a la empresa y a ti como trabajador, ante el Servicio Público de Empleo Estatal (SEPE), la Seguridad social, la hacienda foral Navarra y Agencia Estatal Tributaria. ¿Qué información debe constar?

En la parte de la empresa aparecerá:

- Denominación social.

- Dirección.

- Código de la cuenta de cotización de la Seguridad Social.

En la parte del trabajador figurará:

- Nombre y apellidos.

- Número de afiliación a la Seguridad Social.

- Nif del trabajador

- Categoría profesional o el puesto de trabajo.

- Antigüedad en la empresa.

El periodo de liquidación de la nómina también debe aparecer en este apartado.

Estos datos se pueden ampliar con otras especificaciones, como el convenio del cual depende el trabajador, la cuenta corriente (tanto del pagador como del cobrador) y algún otro dato más.

1.2 Devengos

Los devengos son los ingresos que recibes. Se distribuyen en dos categorías:

Percepciones salariales: son las cantidades que te entregan como retribución a tu trabajo. Normalmente, se distinguen varias partidas, cuya suma es lo que se denomina salario bruto. Dentro de estos conceptos se pueden encontrar:

- Salario base: es el salario mínimo que marca tu convenio colectivo, según tu categoría y grupo profesional. Es el grueso principal de tu sueldo y la parte más importante de tu nómina.

- Complementos salariales, que pueden ser:

- De carácter personal: en función de tu antigüedad, tu cargo, tu formación o cualquier complemento que haga referencia a tus condiciones personales. Es el caso del complemento por antigüedad, por responsabilidad o por tus conocimientos.

- Por el tipo de puesto de trabajo: en este punto lo que retribuyen la singularidad del mismo. Los más habituales y conocidos son el de nocturnidad, el de peligrosidad o el de turnos.

- Primas de productividad: son aquellas retribuciones que te abonan en función de la cantidad o calidad del trabajo que has realizado.

- Horas extraordinarias: este concepto corresponde al pago de las horas trabajadas más allá de tu horario laboral marcado por contrato.

- Gratificaciones extraordinarias: los trabajadores tienen derecho a dos pagas extraordinarias al año, una de ellas con ocasión de las fiestas de Navidad y la otra en el mes que se fije por convenio colectivo. En el caso de que estén prorrateadas, es decir, que te paguen mes a mes la parte correspondiente al total de esas dos pagas, aparecerá en este apartado.

- Salario en especie: es la percepción no monetaria que recibes en forma de bienes o servicios y que forma parte de tu salario. Es el caso de la utilización de un coche de empresa, de la contratación de un seguro o de vales restaurante, entre otros.

Percepciones no salariales: Son esos bienes y servicios que recibes de la empresa pero que no tributan como salario. No tienen deducción de IRPF y, algunas de ellas, tampoco cotizan a la Seguridad Social.

- Indemnizaciones o suplidos: Son gastos que como trabajador has tenido que adelantar para la realización de un trabajo.

- Plus de transporte.

- Dietas, que incluyen aquellos gastos de manutención y alojamiento. Una parte de los mismos está exenta de cotización a la Seguridad Social, pero no toda. El importe máximo excluido de cotización será el previsto en la Ley y el Reglamento del IRPF, está fijado, si se producen en España, en 26,67 €/día sin pernocta, y 53,34 €/día con pernocta. Si se producen en el extranjero, en 48,08 € sin pernocta, y 91,35 con pernocta.

- Gastos de locomoción: son los gastos que realizas cuando te tienes que desplazar de tu centro de trabajo a otro para el desarrollo de tu actividad. En el caso de uso de transporte público estará exento de cotizar a la Seguridad Social el total justificado con la factura, pero en caso de utilización de vehículo propio, solo estará exenta la cuantía que no exceda de 0,19 €/km. Por, lo tanto cotizará y tributará las cuantía en exceso de 0,19 €/km.

- Gastos de material, etc.

- Prestaciones e indemnizaciones de la Seguridad Social: son las cantidades que recibes cuando estás en situación de incapacidad temporal o desempleo parcial. Estas cuantías ni tributan ni cotizan. Por ejemplo, las mejoras voluntarias, por el empresario o por convenio colectivo, de la acción protectora de la Seguridad Social, por incapacidad temporal o desempleo parcial hasta el importe del salario efectivo que el trabajador tendría derecho a percibir en una situación de normalidad laboral.

- El pago delegado de las prestaciones económicas por incapacidad temporal y desempleo parcial.

- Las mejoras voluntarias por parte del empresario o por convenio colectivo de aplicación, de la acción protectora de la Seguridad Social, como por ejemplo, complementos de las prestaciones por incapacidad temporal o desempleo parcial hasta el importe del salario efectivo que el trabajador tendría derecho a percibir en una situación de normalidad laboral.

- Indemnizaciones por traslados, suspensiones o despidos: estas cuantías están exentas de cotizar a la seguridad social y de retenciones para el IRPF.

1.3 Deducciones

Comprenden los pagos que hace el empresario a la Seguridad Social para cubrir una eventual baja por incapacidad, tu futura pensión o tu seguro de desempleo y que se restan de tus ingresos. También te deducirá una retención que corresponde a un adelanto del impuesto sobre la renta, cuyo importe final se concretará cuando hagas tu declaración. Las principales deducciones que podrás ver en tu nómina son:

- Aportaciones del trabajador a las cotizaciones a la Seguridad Social y que incluyen:

- Contingencias comunes, que cubren las contingencias derivadas de accidente no laboral, enfermedad común y maternidad. Se calcula como el 4,7% de la retribución total, excepto aquellos conceptos que hemos señalado que estaban exentos y la cuantía de horas extraordinarias (que computan por otro lado), más las retribuciones mensuales correspondientes al prorrateo de las pagas extraordinarias, en el caso de que así fuera.

- Desempleo: este concepto es el que te garantiza que puedas acceder a una prestación contributiva, es decir, al paro, en caso de que pierdas el trabajo. Se calcula con respecto a la base de cotización por contingencias profesionales, que se obtiene sumando a la base de cotización por contingencias comunes las horas extras. La deducción será el 1,55% si el contrato es indefinido, en prácticas, de relevo, de interinidad o celebrado con un discapacitado. Si el contrato es de duración determinada, la deducción será del 1,60%.

- Formación Profesional: corresponde al 0,1%, sobre la base de cotización por contingencias profesionales.

- Horas extraordinarias: se calculará como el 2% sobre el importe total por las horas extraordinarias debidas a fuerza mayor y el 4,7% sobre el importe total de las horas extra estructurales y no estructurales o voluntarias.

- Impuesto sobre la Renta de las Personas Físicas: es un adelanto de lo que te corresponde contribuir en la Declaración de la Renta, en la que se concretará la cifra exacta. El porcentaje de esta retención no es fijo, ya que dependerá de lo que ganes (ya que es un gravamen progresivo), de tus circunstancias personales y familiares (estado civil, número de hijos, personas a tu cargo, grado de discapacidad…). El mínimo que se debe retener es un 2%, pero se puede ajustar. La media ronda el 15%.

- Anticipos: tienes derecho a recibir anticipos a cuenta del trabajo ya realizado antes de que llegue el día de pago. En ese caso, la deducción correspondiente al dinero solicitado se recogerá en este apartado.

- Valor de los productos recibidos en especie: correspondiente a la cuantía en que se valoraron los productos en especie que ya se habían incluido en el apartado de devengos como “complemento salarial”.

- Otras deducciones: aquí se pueden incluir las cuotas sindicales.

1.4 Líquido a percibir

Conocida la suma de los devengos y de las deducciones, por fin sabrás cuanto te va a ingresar la empresa en tu cuenta. Es el salario neto, el que realmente va a llegar a tu bolsillo. Se calcula restando del total devengado la cantidad que hay que deducir.

1.5 Bloque de sellos y firmas:

En la parte de debajo de tu nómina tiene que aparecer también un bloque en el que la empresa, el pagador, incluya su firma y/o sello, que vendrá acompañado por la fecha de entrega de la nómina y un espacio para el llamado ‘recibí’, donde el trabajador tiene que firmar y poner la fecha en la que lo ha recibido (en caso de que la empresa se quede con una copia). De manera opcional, puede aparecer también el número de cuenta en el que se hace el ingreso.

1.6 Bloque de determinación de las bases de cotización

En muchas nóminas aparece también un desglose en el que se contempla la determinación de las bases de cotización a la Seguridad Social y los conceptos de recaudación conjunta y aportación de la empresa. En ese desglose vienen detalladas las cantidades que corresponden a los conceptos anteriormente descritos de contingencias comunes, contingencias profesionales y conceptos de recaudación conjunta y la cotización adicional de horas extraordinarias (si las hubiera).

Se detalla así la base sobre la que se hacen esas deducciones, los tipos a aplicar y la aportación empresarial.

2º ¿La nómina se entrega en papel o puede ser por correo electrónico?

La legislación laboral, en el citado artículo 29, establece la obligación de realizar el pago de manera puntual y documental. Por lo tanto, no existe alguna duda sobre la obligación empresarial de entregar una nómina.

En cuanto a la exigencia del papel, el tribunal supremo, en una sentencia del año 2011 entiende que las referencias de la legislación laboral obliga a entregar la nómina por escrito, salvo que el convenio indique otra cosa, para ello argumenta que “el instrumento documental previsto en la legislación, que es sin duda, el recibo en soporte papel. Al recibo en soporte papel se refiere el artículo 29.1 párrafo 3º ET cuando habla de “recibo individual”, e incluso con más claridad a tal documento en papel se refiere también la Orden Ministerial cuando precisa que lo que se entrega al trabajador es el “duplicado” del recibo”.

Por lo tanto, la regla general es que la nómina debe entregarse en papel y en duplicado, una copia para la empresa y otra para el trabajador.

No obstante, existe una sentencia bastante reciente de la Audiencia Nacional (Sala de lo Social, Sección 1ª) de 28 de abril de 2015, en la cual se permite enviar la nómina al trabajador mediante correo electrónico o a través de intranet, siempre que el trabajador tenga acceso a ella en el centro de trabajo y en tiempo de trabajo y, por tanto, no suponga ninguna carga para él, como por ejemplo, puede suponer la obligación de tener que contratar el servicio de Internet en casa para poder visualizar los recibos de las nóminas.

A modo resumen, si el convenio lo permite o si lo pactan con los representantes de los trabajadores, la empresa puede entregar la nómina en un soporte que no sea físico siempre que el trabajador tenga acceso al mismo por un medio facilitado por la empresa que no le suponga carga alguna. En defecto de acuerdo o pacto, aunque la empresa puede entregarlo en otro soporte, el trabajador puede exigir que la nómina sea entregada en papel.

3º ¿Qué pasa si no me entregan la nómina?

El incumplimiento de entregar la nómina en alguno de los soportes válidos anteriormente comentados es una infracción leve, con una multa que oscila entre los 60 € y los 625 €.

Ante este incumplimiento empresarial, el trabajador puede interponer una denuncia ante la inspección de trabajo, o solicitar judicialmente a la empresa que le aporten las nóminas.

4º ¿Se puede abonar mediante cheque o talón bancario?

El salario se puede abonar en efectivo o mediante cheque u talón bancario. Corresponde al empresario la opción entre el pago en metálico y el pago mediante talón o transferencia bancaria.

Lo que si que no puede obligar el empresario es a abrir una cuenta corriente en una determinada entidad financiera para poder cobrar el sueldo.

5º ¿Tengo que firmar la nómina?

La firma de la nómina es una forma que tiene el empresario de acreditar que abona el salario al trabajador, en consecuencia, sólo ha de firmarse si se ha recibido la cantidad indicada en la misma. En cualquier caso, si la nómina es abonada mediante transferencia bancaria, dicha transferencia también será una prueba válida a pesar de que no exista la firma del trabajador.

Por otro lado, firmarla no significa estar conforme, y si se le adeudan cantidades al trabajador, ya sea por que le corresponde un mayor salario por convenio o por la realización de horas extraordinarias no reflejadas en la nómina, la firma de la misma no significa aceptación o renuncia a una posible reclamación posterior.

Para que no exista ninguna duda sobre este extremo, el artículo 2 de la Orden Ministerial de diciembre de 1994 relativa al modelo de recibo individual de salarios indica que “La firma del recibo dará fe de la percepción por el trabajador de dichas cantidades, sin que suponga su conformidad con las mismas.”

6º Conservación de las nóminas.

Teniendo en cuenta el plazo de un año para reclamar el salario que tiene el trabajador, y los cuatro años que tiene la Seguridad Social para reclamar cotizaciones sociales, es obligatorio que las nóminas sean conservadas por la empresa por un periodo mínimo de cinco años, tal y como exige el artículo 3 de la Orden Ministerial.

No dude en ponerse en contacto con nuestra Asesoría Laboral bien online, telefonicamente o presencialmente en nuestas oficinas de Pamplona para resolver cualquier duda en esta materia o cualquier otra.