¿Cuándo es obligatorio darse de alta como autónomo?

¿Facturas sin ser autónomo para ahorrarte la cuota a la Seguridad Social? En determinadas circunstancias es posible facturar sin ser autónomo, pero te conviene conocer cuándo es obligatorio darse de alta como autónomo para evitar problemas.

- 1 Concepto de autónomo para la Seguridad Social

- 2 ¿Puedes emitir una factura sin ser autónomo?

- 3 ¿Cómo evitar los problemas con la Seguridad Social por no darte de alta como autónomo?

- 4 Medidas para los autónomos vigentes desde 2018

- 4.1 Aprobadas en la ley de autónomos

- 4.2 Medidas que se debaten en el Congreso

1º Concepto de autónomo para la Seguridad Social

La Seguridad Social considera autónomo a “aquel que realiza de forma habitual, personal y directa una actividad económica a título lucrativo”.

¿Qué se entiende por habitual?

La normativa no aclara este concepto y hay que acudir a la jurisprudencia: Sentencias del Tribunal Supremo de 29 de octubre de 1997 y Tribunal Supremo de 20 de marzo de 2007.

Estas sentencias señalan como indicador de habitualidad el hecho de superar el umbral del salario mínimo interprofesional en el año natural. Es decir, que

si ganas más de 12.000 euros al año- tope fijado para 2019- a través de una actividad por cuenta propia tendrás que darte de alta.

Incluso si el ingreso no es fijo todos los meses, pero supera el SMI y no puedes demostrar de forma clara el momento en el que realizas el trabajo, no podrás darse de alta en meses alternos (profesional que factura el último mes de cada trimestre o semestre).

Si la actividad es esporádica, ¿hay que darse de alta como autónomo?

Si tu actividad es esporádica y no genera ingresos por encima del salario mínimo interprofesional, en principio no sería necesario que te des de alta como autónomo.

Pero no te sientas confiado; existen muchos matices. Por ejemplo, la Seguridad Social presume el alta en el RETA si se tiene un establecimiento de venta al público, pese a que los ingresos no alcancen los 12.600 euros al año. El mismo tratamiento tendría

- un blog o una web con banners y/o cobro por enlaces de texto,

- una tienda online o

- un despacho profesional anunciado mediante una placa en el portal del edificio

ya que en estos casos la continuación en el tiempo se asimila a la de un local comercial y el hecho de contratar publicidad para promocionarte o tener una placa es una prueba de que ejerces la actividad con habitualidad.

Al no existir una norma clara, cada Administración de la TGSS y cada Delegación de la Inspección de Trabajo sigue un criterio.

Hay casos de todo tipo, casos en los que se aplican los indicios jurisprudenciales sobre habitualidad. Y casos en los que la Administración competente exige el alta y la regularización de cuotas atrasadas con los recargos correspondientes.

Si te exigen causar alta en el RETA por ejercer una actividad económica lucrativa por cuenta propia independientemente de los ingresos, deberás valorar si acatar el criterio administrativo o, en base a las sentencias que se han dictado al respecto, recurrir ante los tribunales en un proceso costoso y largo.

2º ¿Puedes emitir una factura sin ser autónomo?

El alta en Hacienda es obligatoria siempre que se ejerza una actividad económica.

Observa la diferencia:

* Para Hacienda, si ejerces una actividad económica debes darte de alta.

* Para la Seguridad Social, eres autónomo si ejerces esa actividad económica a título lucrativo, de forma habitual, personal y directa.

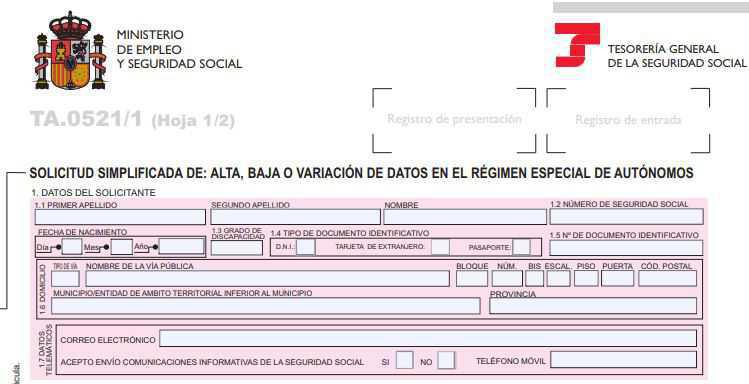

Así, para poder facturar, tendrás que registrarte en la Agencia Tributaria mediante la presentación del modelo 037, de alta censal o si ejerces la actividad mediante el correspondiente alta en IAE en el Ayuntamiento que te corresponda.

Esta operación no tiene coste alguno, pero recuerda que para no meterte en líos con la administración tienes que presentar las correspondientes declaraciones de IRPF e IVA.

Facturar sin estar dado de alta en #autónomos sólo te libra de pagar la cuota de autónomos, no de las obligaciones ante Hacienda.

Si te dedicas a impartir cursos, conferencias, coloquios, seminarios y similares debes saber que los rendimientos obtenidos pueden considerarse rendimientos del trabajo o de actividades económicas.

Se califican como rendimientos del trabajo si la organización del curso va a cargo de la academia o entidad que te contrata sin que participes en su resultado. Por ejemplo, si eres profesor e impartes conferencias de vez en cuando.

En este caso, no debes emitir factura ni darte de alta en autónomos. Sólo deberás firmar una nota recibo con el importe a cobrar.

Esta opción además de no estar contemplada normativamente tiene un cierto peligro ya que estas administraciones han empezado a cruzar sus bases de datos en busca de “incidencias”.

Así, en el momento de tramitar un alta en autónomos, la Seguridad Social siempre comprueba la fecha de alta en Hacienda. Si ésta no coincide con la de la solicitud de alta en autónomos, aplicará el alta con efecto retroactivo hasta la coincidencia.

Se genera así una deuda con la Seguridad Social equivalente al coste del seguro de autónomos desde la fecha detectada hasta la actual, sin posibilidad de bonificación y con un recargo del 20% directo.

Además, este pago de las cuotas atrasadas no cuenta como período cotizado a la Seguridad Social porque se trata de una penalización.

Tienes que entender que la cosa no es tan sencilla como lo que mucha gente piensa de que si no gana el SMI no es necesario darse de alta en autónomos.

Hay muchas más implicaciones y debes conocerlas a la hora de tomar la decisión de darte o no de alta en el RETA.

3º ¿Cómo evitar los problemas con la Seguridad Social por no darte de alta como autónomo?

Para evitar problemas, ten en cuenta estos tres puntos:

1# ¿Vas a facturar en el año menos de 12.600 euros?

Recuerda que la jurisprudencia señala que si no se generan ingresos por encima del SMI, en principio, no es necesario que te des de alta como autónomo.

2# No puedes facturar de forma habitual

Aunque no superes el SMI, si emites facturas todos los meses, la Seguridad Social puede determinar que ejerces la actividad habitualmente.

3# Alta anterior en la AEAT

Hace tiempo te diste de alta en Hacienda pero no completaste tu alta en la Seguridad Social. Ahora has decidido cotizar como autónomo.

Para evitar que te cobren cuotas con efectos retroactivos, debes darte de baja en la AEAT y tramitar un nuevo alta tanto en hacienda como en el RETA. Así la Seguridad Social tomará la nueva fecha de alta en la AEAT.

Pero cuidado, el alta anterior ha quedado registrada. La Seguridad Social tiene 4 años para comprobar si durante ese período estuviste obligado a cotizar como autónomo.

No darte de alta como autónomo puede ocasionarte muchos problemas. No merece la pena enfrentarte a futuras reclamaciones. Sobre todo con las nuevas medidas aprobadas para los autónomos en 2018.

4º Medidas para los autónomos vigentes desde 2018

Aprobadas en la ley de autónomos

La Ley de Reformas Urgentes del Trabajo Autónomo, señala:

- Para nuevos autónomos o para los que no hubieran estado de alta en los dos años inmediatamente anteriores, la tarifa plana será de 60 euros durante los 12 primeros meses.

- Los autónomos podrán darse de alta y de baja en la Seguridad Social hasta en 3 ocasiones en 1 año.

- Los efectos de las altas y las bajas se producirán desde el momento de inicio o de cese en la actividad en lugar de por meses completos.

- La base de cotización se podrá cambiar hasta en 4 ocasiones en el año.

- Se reduce el recargo por ingresar fuera de plazo al 10% durante el primer mes.

Medidas que se debaten en el Congreso

En estos momentos, una comisión del Congreso debate la reforma del Régimen Especial de Trabajadores Autónomos (RETA). Analizará los siguientes puntos:

- Concepto de habitualidad: prestando especial atención a los autónomos con ingresos inferiores al salario mínimo interprofesional. Para establecer con claridad cuándo es obligatorio darse de alta como autónomo.

- Cotización a tiempo parcial: ¿a qué actividades o colectivos se puede aplicar la cotización a tiempo parcial? Porque las nuevas formas de trabajo no requieren una jornada laboral a tiempo completo o trabajar todos los días del año.

- Jubilación parcial: para garantizar el relevo generacional de los autónomos que no cuenten con ningún empleado.